如何支持供應鏈金融發(fā)展創(chuàng)新��,以滿足企業(yè)需求��?如何在創(chuàng)新中塑造大中小微企業(yè)共生共贏的產業(yè)生態(tài)�����?11月24日����,由重慶市渝北區(qū)人民政府,中國民生銀行重慶分行協(xié)辦的2020中新金融峰會專題活動——“雙循環(huán)”下的供應鏈金融創(chuàng)新與發(fā)展論壇在渝順利召開���。來自國內供應鏈領域眾多企業(yè)���、學者齊聚山城,為供應鏈金融如何精準服務實體經濟等出謀劃策����。

未來企業(yè)競爭源自供應鏈

供應鏈金融有助于精準服務供應鏈產業(yè)鏈完整穩(wěn)定��,提升整體運行效率�,促進經濟良性循環(huán)和優(yōu)化布局����。在論壇上���,來自國務院發(fā)展研究中心金融研究所副所長�����、研究員陳道富就指出�����,目前國內供應鏈金融高度關注產業(yè)核心企業(yè)����,仍高度依賴于主權信用評級��,尚未發(fā)展處基于供應鏈的信用評級體系����。只關注供應鏈融資��,忽視供應鏈的基礎設施建設�。而他也提出�����,建立區(qū)域性商業(yè)票據平臺���,發(fā)展基于供應鏈的商業(yè)票據評級體系��,用商業(yè)票據作為基礎基礎資產的ABS作為標準資產����。

來自寧波(中國)供應鏈創(chuàng)新學院的郭杰群院長也指出����,未來的企業(yè)競爭就是供應鏈和供應鏈之間的競爭。

供應鏈金融有助降中小企業(yè)融資成本

“在總行設立一級部門專營供應鏈金融���,依托供應鏈金融創(chuàng)新�����,將傳統(tǒng)金融服務從核心企業(yè)延伸到上�、下游鏈上中小企業(yè)。”中國民生銀行黨委委員�����、副行長石杰在論壇上透露�����,民生銀行先后推出了“應收E”多款等線上智能化產品�����,可實現(xiàn)客戶線上申貸�、系統(tǒng)自動化放款����、融資款項極速到賬,極大提升了中小企業(yè)服務體驗�����。在疫情期間����,民生銀行通過與重慶本地某大型醫(yī)藥企業(yè)系統(tǒng)直連���,實時交互供應鏈交易數據,實現(xiàn)應收賬款智能化管理��,打破了銀行信審“看三表”的桎梏�,該公司的授信額度得到擴增,特殊時期滿足了各子公司采購抗疫物資的資金需求���。

石杰預測���,未來的供應鏈金融將逐步實現(xiàn)貸前決策數據化,貸中放款自動化�,貸后監(jiān)控智能化,最終降低中小企業(yè)融資成本�����,促進實體經濟健康發(fā)展�。

記者了解到,民生銀行于2018年5月成立供應鏈金融事業(yè)部�,是銀行業(yè)內首家成立供應鏈金融專業(yè)部門并以事業(yè)部體制運轉的商業(yè)銀行。“通過供應鏈金融��,民生銀行已服務鏈上中小微企業(yè)超過萬戶。”論壇上��,來自中國民生銀行供應鏈金融事業(yè)部副總經理汪曉帆透露�,民生銀行將在大基建、大健康��、大消費等眾多領域出發(fā)��,挖掘不同層級客戶的金融需求����,為其提供最適合的供應鏈金融產品。

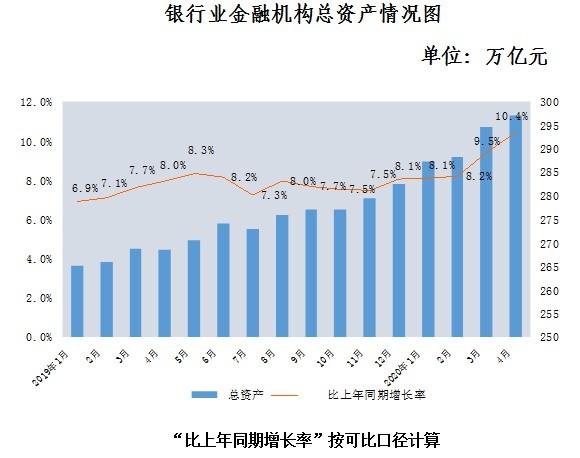

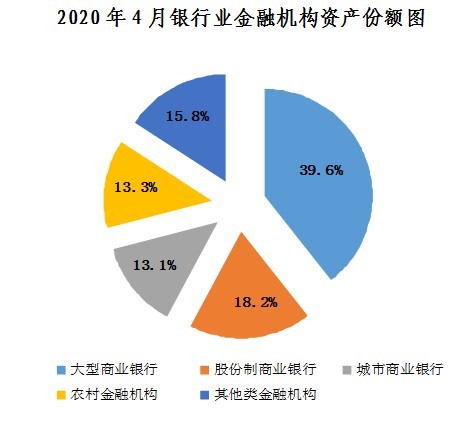

在論壇上�����,記者獲悉����,今年1—9月����,全市實現(xiàn)金融業(yè)增加值1711億元、增長5.5%�,金融行業(yè)資產規(guī)模6.6萬億元、增長8%����,新增社會融資7074億元��、同比增加2765億元���。9月末,銀行業(yè)不良率��、小貸不良率����、融資擔保代償率分別為1.19%、9.28%��、1.94%�����,均處于全國較低水平�,金融生態(tài)環(huán)境保持良好。