�������������y�O(ji��n)���l�������������������°l(f��)�ˣ����ļ������ⲿ�O(ji��n)�ܵ���(n��i)����������T��Ҫ����������漰����(w��)���w��(j��ng)�����O(ji��n)��̎�P��������L�U�����a�O(ji��n)�̰ܶ�ȶ���������������y�O(ji��n)ጷų���“���O(ji��n)��”��̖��������ו�Ӱ���Щ�˵�“�X����”����

����Ͷ�Y�ߣ���ؔ��Ϣ���ȴ������

����������ُ�I��ؔ�a(ch��n)Ʒ�����H�����������������s�����P(gu��n)��Ͷ�Y�˵������Ҳ��Ͷ�Y��̹�ԣ�“�������P(gu��n)�����Y��ȥ��������X����ȥ�������l�����f������”

�����Ĵ_�����²��ٽ��ڮa(ch��n)Ʒ�Y(ji��)��(g��u)��(f��)�s������朗l�^�L��������c�����࣬�������������Y�a(ch��n)��“�]ɽ����Ŀ”���������Ԟ��Լ��I������ؔ�a(ch��n)Ʒ������ⲻ֪�Y����Ͷ���˻���˾�Įa(ch��n)Ʒ����������X��ͨ�^ij���Y��Ӌ������ij������……��������y�O(ji��n)������l(f��)�˶����ļ���������ε�ì�^�����cָ����ͬ�I(y��)�I(y��)��(w��)����ؔ�I(y��)��(w��)�����،ӌ�Ƕ���������Ҫ���̘I(y��)�y�����ͬ�I(y��)���������ؔ����������еȮa(ch��n)Ʒ�ͷ���(w��)������������

�����������������s�����Y朗l�����������Y�߶��ԣ�Ҳ���Դ�����g�h(hu��n)��(ji��)�M����������������Y�ɱ����������Ͷ�Y�߶�������������Ը������ذѿ���ؔ�����Юa(ch��n)Ʒ�L�U���������ä�Ĵ��N�ˆT���]���������������Լ����X߀Ҫ�Լ������L�U��

����ُ���ߣ�ס�����J���ʩ��

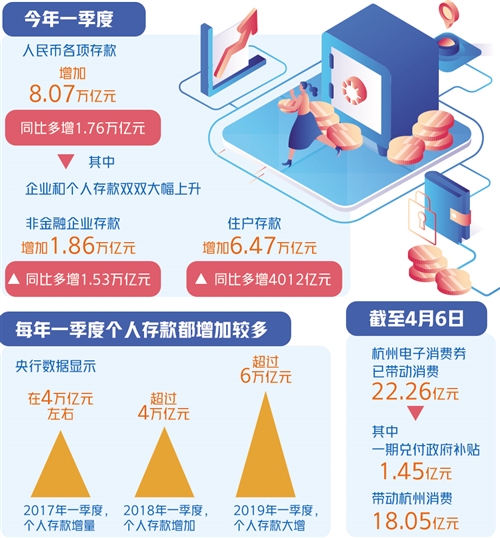

�������нy(t��ng)Ӌ��(sh��)��(j��)�@ʾ�������һ���������������ס���J�����~���������f�|Ԫ�������٭h(hu��n)�Ȼ��䣱�������ٷ��c���������·ݶ�ط��خa(ch��n)�{(di��o)�������ܼ�“�Ӵa”����������خa(ch��n)�{(di��o)�س�Ч�����@�F(xi��n)����

��������`�s���^������������˷��J�I(y��)��(w��)�v���ܵ����ڙC��(g��u)ƫ�ۡ����S�����c���з��r�j������������خa(ch��n)�L�U����e������y������Ҳ�_ʼ��ġ��y�в��Ǯ����������һ�ѷ���Ҳ����̎������������������̘I(y��)�y���վo��һ�����з��J��������ُ���߶���������c���еķ��J����һ�r�g���y���ɡ�

�������ľ����з��خa(ch��n)ȥ���ĉ����Դ����“һ����”�ķ��J���߿϶��Dz��ƌW(xu��)�ġ��ɴˣ��O(ji��n)�ܲ��Tһ�ُ��{(di��o)��������{(di��o)���������������ʩ��������䌍��e��ס�����J�����������������������ľ�����ُ���߁��f�����ס���J��߀��δ��̫��Ӱ����

��������һ�壺����У�@�W(w��ng)�J����“�F(xi��n)���J”

����һ������~�ʸ������W(xu��)���o��߀���ʹ�y�г�����У�@�Ј�����������u����(li��n)�W(w��ng)������ռ�I(l��ng)�����������У�@�W(w��ng)�J��“�F(xi��n)���J”������(li��n)�W(w��ng)���M���ڵĮa(ch��n)Ʒ�������������

��������(li��n)�W(w��ng)���ڹ�˾��У�@��“���RȦ��”���^���У������J������������յ�Ѻ������������յȁy��Ҳ��(y��ng)�\�������y�O(ji��n)���ڽ��ڰl(f��)�����ļ�����������c��Ҫ����У�@�W(w��ng)�J��“�F(xi��n)���J”�I(y��)��(w��)�����

�����䌍�������©�������������`Ҏ(gu��)�I(y��)��(w��)���ף�����Q“����һ��”��У�W(xu��)��������Ҏ(gu��)�Ľ�������s���������������˲��ьW(xu��)���������Y��������“����”������ڼӏ��O(ji��n)�ܵ�ͬ�r��ϣ���̘I(y��)�y�еȂ��y(t��ng)���ڙC��(g��u)���»ص�У�@�����ͨ�^��(li��n)�W(w��ng)�����ֶ�������(chu��ng)�¸��N���@һȺ�w�����J�I(y��)��(w��)����

������I(y��)��������w������������M

����С��I(y��)���͂��w���挦�y�Еr�h�r��(qu��n)�����^����������r�����ܲ���“؛��r��”�ķ���(w��)����s׃���Ƹ�����I(y��)���Y�ɱ����е���I(y��)����֧����ؔ��(w��)��M�s�]�Ы@�÷���(w��)�����е���I(y��)�����Y���J��D(zhu��n)��Ѓ��RƱ�����еĂ��w�������ƴ�����ؔ��������������F���ٵȽ��ڮa(ch��n)Ʒ……

�����˴αO(ji��n)�ܲ��T�l(f��)�����β������M����������c�z���y���Ƿ���ڟo���|(zh��)�Է���(w��)�������r��Ŀ䛷������M���������Ƿ�������J�D(zhu��n)��������J���^�����J���M����D(zhu��n)�ɱ��Ȳ������J��l������������܉��䵽��̎������С��I(y��)�͂��w�������Y�ɱ��������½���

�������ڏĘI(y��)�ߣ��y����������н��

�����r����������ڮa(ch��n)Ʒ���ۻ����y�����y��“�X���X”��·�Ӳ��كH����Ͷ�����w��(j��ng)���������Ǹ����ڙC��(g��u)�g���D(zhu��n)�����Y��“Ó����̓”�I���ˌ��w��(j��ng)�������sι���˲��ֽ��ڙC��(g��u)���������Ȼ߀��һЩ�p�ɫ@���Ľ��ڏĘI(y��)�������

�������ڮa(ch��n)ƷԽ��Խ��(f��)�s��ͬ�r�������ڽ������L�UҲ�ڼӴ����������������O(ji��n)�ܳ���ȭ����“�O(ji��n)����������������D(zhu��n)�����������P(gu��n)(li��n)����”����סһЩ��������ه�����T���Y����D(zhu��n)����С���ڙC��(g��u)����ʹ���y������������

�����c��ͬ�r���y�O(ji��n)�����ڲ��������չ�_���������������Ӵ��ڏĘI(y��)�ˆT���uָ�˺Ϳ��˙C�Ƶęz�����������Ƿ�����ؘI(y��)���p�L�U��ָ���^���^�ز��Ќ��H������н��֧�����Ƿ�������֧�����L�U؟���Ƿ��cн����^�������

��������������y�в���“�������X”����������y�е�“���I(l��ng)”��?sh��)�Ҳ����ô�����������L�U؟������u�ɞ����н�������Ҫ�Ę˳������